企业所得税发展过程

根据国家税务总局相关规定:凡是2002年1月1日前成立的企业,在地税申报企业所得税,凡是2002年1月1日——2008年12月31日成立的企业,在国税申报企业所得税,2009年1月1日之后成立的企业申报企业所得税有两钟情况,以申报营业税(服务行业)为主的企业在地税申报企业所得税,以申报增值税(商业或工业行业)为主的企业在国税申报企业所得税。但是自2016年5月1日实施“营改增”之后,所有企业都只缴纳增值税,因此2016年5月1日成立的企业均在国税申报企业所得税。

文化事业建设费

企业营业执照经营范围涉及娱乐业、广告业的企业需要申报缴纳文化事业建设费。费率为3%.

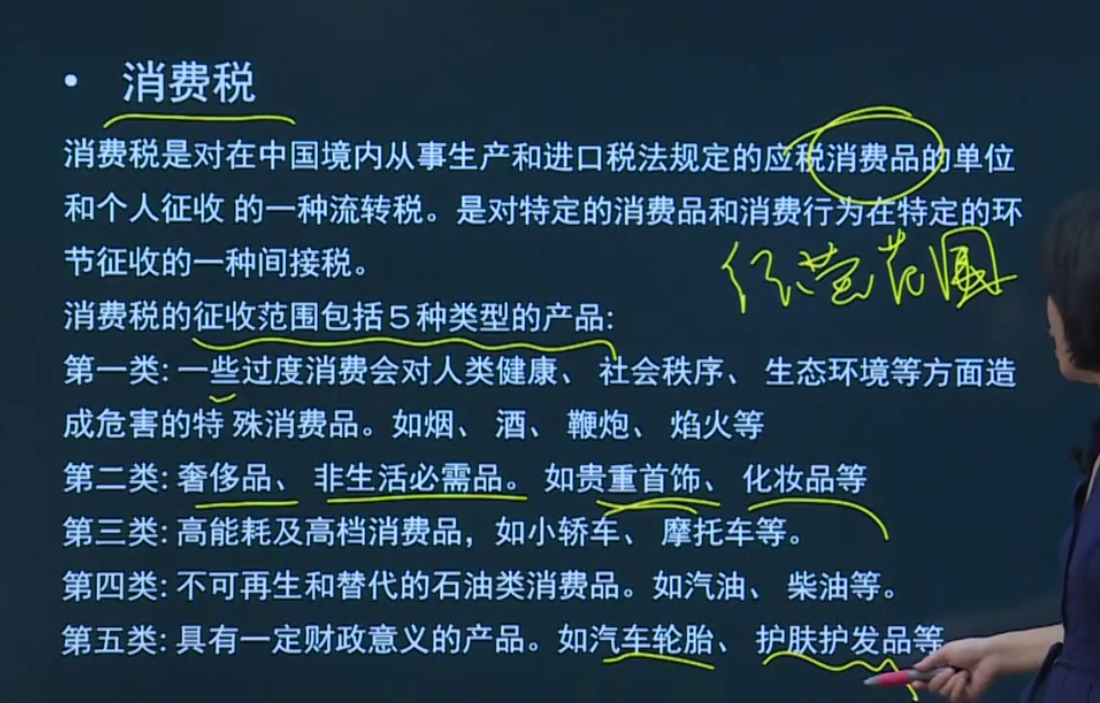

消费税

消费税是对在中国境内从事生产和进口税法规定的应税消费品的单位和个人征收的一种流转税。是对特定的消费品和消费行为在特定的环节征收的一种间接税。

注明:针对营业执照上的经营范围(不涉及的业务一定不能乱写经营范围)

消费税的征收范围包括5种类型的产品:

消费税的税率有两种形式:一种是比例税率,另一种是定额税率,即单位税率,消费税税率的形式主要根据税对象的情况确定。

消费税的计税方法分为从价计税、从量计税、自产自用的消费品应交税、委托加工代缴、进口应税产品应缴计税、零售金银缴纳人计税及其他。

从价计税的计税价格的方式有不同。

增值税

1、什么是营改增?(营业税改增值税)

2、营业税和增值税的区别?

“营改增”经历了两个时期:一是现代服务业的“营改增”试点二是自2016年5月1日起。此前征收营业税的行业,全面改收增值税。“营改增”后,增值税的计税范围包括:销售服务、无形资产或不动产涵盖了有偿提供服务、有偿转让无形资产或不动产的经营行为。

增值税一般纳税人和小规模纳税人:

由税局分你是属于一般纳税人和小规模纳税人,分为一般纳税人的要求有以下:

一般纳税人:(税率:17%,13%,11%,6%)

1、生产货物或提供应税劳务的纳税人,连续12个月主营业务收入达到50万以上。

2、从事货物批发货零售经营的,连续12月主营业务收入达到80万以上

3、服务行业,连续12月主营业务达到500万

应缴纳增值税=销项税额-当月认证通过的进项税-上月留抵进项税。

未达到以上营业额的企业为小规模纳税人3%